ふるさと納税とは、それぞれの地方自治体へ寄付金を贈ることで、特産品や名産品を寄付金のお礼の品として貰える制度です。

自身が生まれ育った土地だけではなく、応援したい自治体に寄付をすることができます。

寄付金を払った自治体から寄付証明書が届き、証明書を確定申告時に提出すれば寄付金分の税金が控除されます。

Contents

2023年10月からふるさと納税が改悪

2023年10月から適用される主な改正内容は以下の通りです。

ポイント

- 5割ルールが厳格化される

- 地場産の基準が厳しくなる

ふるさと納税の適切な運用を目的として「ふるさと納税の次期指定に向けた見直し」を総務省が発表しています。

ふるさと納税は自治体間の税収格差の是正を目的として運用されてきましたが、お得な返礼品を出す自治体に寄付が集中していたようです。

5割ルールが厳格化される

5割ルールとは、寄付にかかる経費総額を寄付額の5割以下にすることを定めたルールです。

5割ルールが厳格化されると返礼品に掛けられる費用が減ってしまうため、必然的に返礼品のクオリティを下げざるをえなくなると思われます。

注意

- 受領証明書の発行費用

- 受領証明書の送料

- 紹介サイトへの登録・手数料など

これまでは寄付の受け取り後にかかる経費などが報告されていないケースもあり、5割超の自治体が存在していたようです。

地場産の基準が厳しくなる

総務省はこれまでも、ふるさと納税の返礼品は地場産品に限ること求めていました。

しかしながら、原材料が他の都道府県のものでも加工や製造を自治体内で実施していれば、原則的に返礼品として認めていたようです。

注意

他の都道府県や海外で生産されたものでも自治体がなんらかの手を加えれば返礼品扱い

今回の改訂で地場産の基準が厳しくなるため、原材料も同じ都道府県産であること求められます。

ふるさと納税の仕組みとは

ふるさと納税とは、地方自治体へ寄付金を贈ることによって、納税額分が所得税・住民税から控除されたり、各土地の特産品や名産品を貰える制度です。

『ふるさと』という言葉から、自身が生まれ育った地域限定の制度というイメージを持ってしまいがちですが、ふるさと納税に参加している自治体であればどこでも寄付金を送ることが可能になっています。

ポイント

- 寄付金額が所得税・住民税から控除される

- 返礼品が実質負担2,000円でもらえる

自身が生まれ育った地域以外でも寄付金の送り先を自由に選択することができるので、自身が魅力を感じた特産品や名産品がある地方自治体へ寄付金を贈れるようになっています。

ふるさと納税はやらないと損?

ふるさと納税は、寄付金額から2,000円を超えた部分が所得税の還付・住民税の控除の対象となります。

引用元:総務省 ふるさと納税のしくみ

たとえば、どこかの自治体に2万円寄付した場合は18,000円が還付・控除の対象です。

ポイント

- 所得税:ふるさと納税をした年の所得税から還付を受けられる

- 住民税:ふるさと納税をした翌年度の住民税から控除される

財布から寄付金を出していることから本来支払う税金の額は変わりませんが、選んだ自治体へ納税することで返礼品を受け取れるので、考え方によってはふるさと納税はやらないと損です。

ふるさと納税のやり方や手順

ふるさと納税のやり方や手順は以下の流れです。

ふるさと納税ワンストップ特例を申請しない場合

- ふるさと納税サイトに登録する

- 寄付したい自治体を選ぶ

- 選んだ自治体に寄附する

- 寄付証明書類が届く

- 返礼品が届く

- 翌年3月15日までに確定申告する

- ふるさと納税を行った年の所得税から控除される

- ふるさと納税を行った翌年度分の住民税が減額される

給与所得者で確定申告をしない人は以下の流れです。

ふるさと納税ワンストップ特例を申請する場合

- ふるさと納税サイトに登録する

- 寄付したい自治体を選ぶ

- 選んだ自治体に寄附する

- 寄付証明書類とワンストップ特例申請書が届く

- ワンストップ特例申請書と必要書類を自治体に返送する

- 返礼品が届く

- ふるさと納税を行った翌年度分の住民税が減額される

ワンストップ特例制度を利用する場合は、所得税からの控除は行われずにその分も含めた控除額の全額が住民税の減額という形で控除されます。

控除限度額シミュレーション

ふるさと納税は寄付すれば寄付しただけ所得税や住民税が控除されるわけではありません。

控除される限度額は給与収入額と家族構成で決定されるため、人によって金額が変わってきます。

ポイント

年収300万あれば3万円程の寄付が控除の対象になる

控除対象になる上限目安は、それぞれのふるさと納税サイトに設置されているシミュレーター計算することができるので、寄付をする前に確認するようにしましょう。

控除される金額には上限がありますが寄付する金額には上限はありません。

ふるさと納税のメリットを解説

ふるさと納税をするメリットは以下の通りです。

ポイント

- ポイントがもらえる

- 寄付金が税金控除される

- 返礼品がもらえる

- 地域の発展に貢献できる

ふるさと納税の大きなメリットは「返礼品がもらえて税金控除される」という点です。

ふるさと納税の実質負担額は2,000円なので、2,000円分以上の返礼品をもらえるように寄付金額を計算すればお得になります。

ポイントがもらえる

ふるさと納税サイトなどを利用して寄付することで、ふるさと納税サイトのポイントを貯めることができます。

ふるさと納税サイトで貯まるポイントは以下の通りです。

ポイント

- 楽天ふるさと納税:楽天ポイント

- ふるさとチョイス:チョイスマイル(さまざまなポイントに交換可能)

- さとふる:さとふるマイポイント(PayPayポイントに交換可能)

- ふるなび:ふるなびコイン(さまざまなポイントに交換可能)

支払時にクレジットカードを利用すれば、クレジットカードのポイントも貯めることができるのでさらにお得。

寄付金が控除される

ふるさと納税は、寄附額から2,000円を差し引いた金額が、納税済みの所得税や翌年納める住民税から控除されます。

寄付金を贈った自治体から寄付証明書が送付されてくるので、その証明書を確定申告時に提出すれば寄付金分が控除対象になります。

ポイント

ふるさと納税の期限は12月31日までの寄附が対象

確定申告を会社に任せているサラリーマンの方でも、ワンストップ特例制度という制度の条件を満たしていれば確定申告不要で住民税が減額・控除されます。

返礼品がもらえる

ふるさと納税でもらえる商品ジャンルははなり豊富で、寄付金額や寄付金の用途から選択することも可能です。

あまりにもお得すぎるため、2019年6月に法改正が行われ以下のルールが決まりました。

ポイント

- 返礼品は寄付金額の3割以下

- 返礼品は自治体の区域内で生産された「地場産品」であること

- 総務省認定の自治体のみがふるさと納税制度の対象

ふるさと納税という制度で自治体に寄付金を贈るという形ですが、商品を選んでお金を支払う流れはネットショッピングをする感覚に近いかもしれません。

地域の発展に貢献できる

ふるさと納税には税金控除・返礼品・ポイントの他にも、応援したい地域の発展に貢献できるというメリットがあります。

ポイント

- 生まれ育ったふるさとに恩返ししたい

- 大好きな地域を応援したい

- お気に入りの地域発展に役立ててほしい

各自治体のホームページでは、寄付金の使い道が公開されているで参考にしてみてはいかがでしょうか。

寄付金の使い道を確認できるふるさと納税サイトは以下の通りです。

ふるさと納税のデメリットを解説

ふるさと納税をするデメリットは以下の通りです。

注意

- 自己負担金が2,000円かかる

- 減額や節税にはならない

- 確定申告が必要

- 控除や還付に時間がかかる

税金の控除や還付が翌年になるため、その場の手持ち現金が減ってしまいます。

寄付金を贈れば贈るだけ税金が控除されるわけではなく、控除対象になる上限が設定されていることも忘れないようにしましょう。

自己負担金が2,000円かかる

寄附をした金額に関わらず2,000円は自己負担になります。

注意

自己負担額2,000円に対しては控除や優遇措置なとが一切ない

返礼品の内容や還元率などを考慮したうえで、損することのないように計算しましょう。

ふるさと納税をする際には誰でも2,000円だけは必ず負担金が発生します。

減税や節税にはならない

ふるさと納税をすることで所得税の還付や住民税の控除を受けられますが、本来支払う税金の額は変わりません。

自治体に寄付金として払うのか、税務署に税金として払うのかの違いになります。

注意

- 自治体に寄付金として払う

- 税務署に税金として払う

自治体に寄附金として払うことで支払額の3割程度の返礼品をもらえますが、本来払うべき時期を前倒しする必要が出てくるので、考え方によってはお得ではありません。

支払う金額が減るわけではないということを理解しておきましょう。

確定申告が必要

控除を受けるためには確定申告をする必要がありますが、ワンストップ特例制度を利用すれば確定申告をせずに申請ができます。

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる仕組みです。

ワンストップ特例制度の申請条件は以下の通りです。

ポイント

- 確定申告をする必要のない給与所得者等であること

- 1年間の寄付先が5自治体以内であること

- 申請書と必要書類は寄付翌年1月10日(必着)までに郵送すること

寄付をした自治体から送られてくる申請書に必要事項を入力して送り返せば、年度末の確定申告が不要になります。

控除や還付に時間がかかる

所得税還付もしくは住民税控除が受けられるのは、ふるさと納税をした年の翌年3月以降です。

所得税から控除される場合は、確定申告の1~2カ月後に所得税から控除された金額が指定口座へ還付されます。

住民税から控除される場合は、控除分が差し引かれた税額を翌年6月ごろから支払う形になります。

注意

寄付をしてから還付や控除を受けるまで時間がかかる

ワンストップ特例制度を利用した場合は、翌年の住民税からのみ控除されるため所得税からは控除されません。

ふるさと納税まとめ

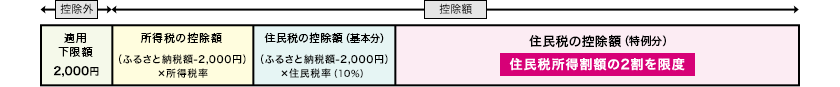

総務省のサイトでは、ふるさと納税の控除金額は以下の通り計算されています。

| 所得税 | (ふるさと納税額-2,000円)×所得税率 |

| 住民税(基本分) | (ふるさと納税額-2,000円)×10% |

| 住民税(特例分) | (ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税率) |

ふるさと納税の実質負担額は2,000円なので、2,000円分以上の返礼品をもらえるように寄附額を計算すればお得になります。

慣れないうちは厳密に計算するのは難しいので、とりあえずは最低でも1万円をふるさと納税すれば返礼品分は得をすると思っておきましょう。